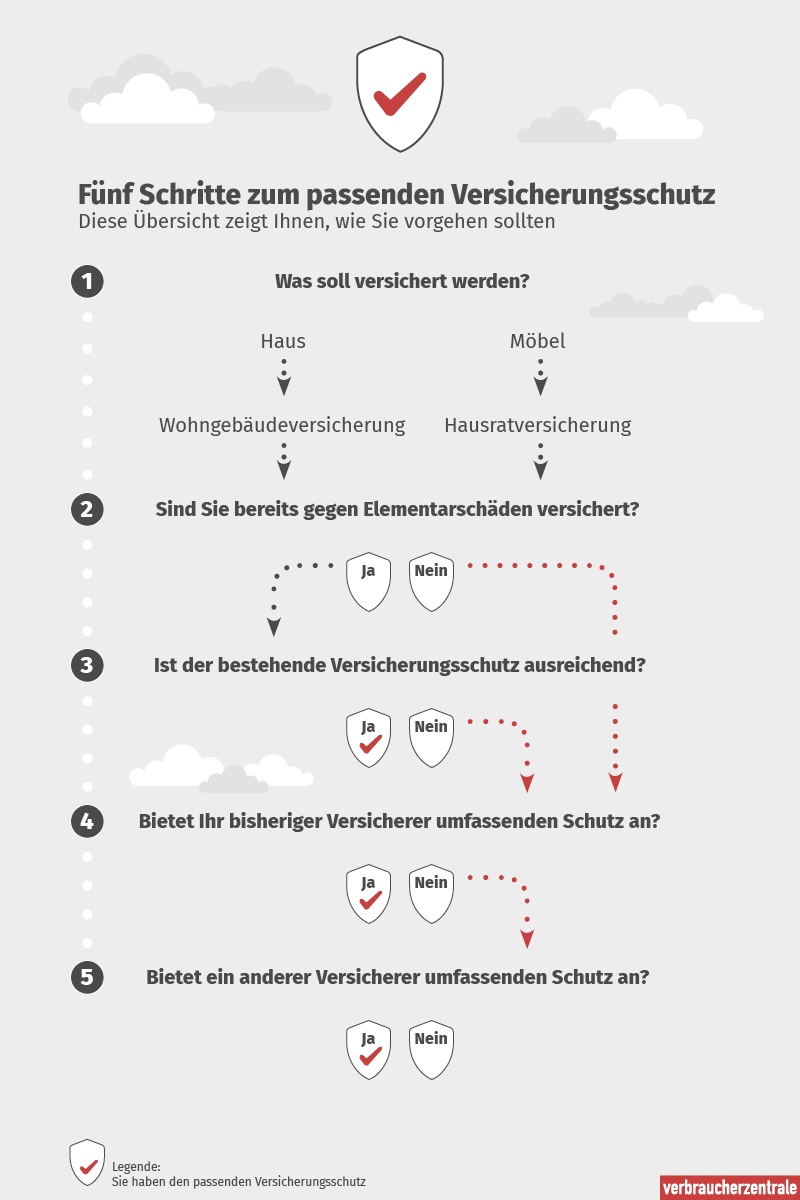

Fünf Schritte zum passenden Versicherungsschutz

Sie möchten sich gegen Risiken absichern, die durch Wirken der Natur verursacht werden? Die folgenden fünf Schritte bieten Ihnen eine Orientierung. Die Beitragsunterschiede zwischen den einzelnen Versicherern sind enorm. Lassen Sie sich im Zweifel unabhängig beraten. Die Stiftung Warentest bietet Testberichte zu Wohngebäudeversicherungen und Hausratversicherungen. Beratung erhalten Sie bei Ihrer Verbraucherzentrale vor Ort.

Schritt 1: Was sollten Sie versichern?

Schäden durch Hochwasser oder Starkregen und viele andere Elementarschäden können Ihren Hausrat wie auch Ihr Haus betreffen. Eine All-inclusive-Versicherung gibt es leider nicht. Eine Elementarschadensversicherung gibt es in der Regel auch nicht separat, sondern nur als Zusatz zur Hausrat- oder Wohngebäudeversicherung.

Eine Wohngebäudeversicherung inklusive Elementarschadenschutz sollten Sie für Ihr Wohnhaus auf jeden Fall abschließen. Damit versichern Sie auch Anbauten oder Nebengebäude gegen bestimmte Gefahren wie Sturm, Hagel, Brand und Leistungswasser sowie besagte Elementarschäden. Eine Hausratversicherung schützt Ihr sonstiges bewegliches Hab und Gut, das sich in Ihrem Haushalt befindet.

Sie überlegen, auch Ihre Einrichtung gegen Elementarschäden zu versichern?

Diese Fragen erleichtern Ihnen die Entscheidung:

- Kann Ihr Hausrat durch eine Überschwemmung durch Starkregen, Hochwasser oder Rückstau aus der Kanalisation im Erd- oder Untergeschoss zu einem großen Teil vernichtet werden?

- Können und wollen Sie sich dann aus eigenen Ersparnissen ohne große Probleme alles neu anschaffen?

Die Antwort auf Frage 1 lautet "ja", auf Frage 2 "nein"? Dann sollten Sie auch in Ihrer Hausratversicherung eine Elementarschadensklausel aufnehmen lassen. Dieses Musterschreiben hilft Ihnen dabei.

Schritt 2: Prüfen Sie Ihre Verträge

Schauen Sie zuerst nach, welche Versicherungen Sie schon haben, bevor Sie eine neue abschließen. Prüfen Sie, ob in Ihrem Versicherungsschein bei den versicherten Risiken auch Elementarschäden erwähnt sind.

- Ja, Sie sind versichert? Prüfen Sie nun weiter unter Schritt 3, ob Ihre Klausel den Schutz bietet, den Sie benötigen. Längst bieten nicht alle Versicherer einen umfassenden Schutz gegen Elementarschäden an.

- Nein, Sie sind nicht versichert? Dann sollten Sie bei Ihrem aktuellen Versicherer ein Angebot einholen. Hier hilft zum Beispiel das Musterschreiben in der Anlage. Für Sie geht es weiter mit Schritt 4.

Schritt 3: Prüfen Sie Ihre Versicherungsbedingungen

Folgende Punkte sollten in den Versicherungsbedingungen berücksichtigt werden:

- Überschwemmung

- Rückstau

- Erdbeben

- Erdsenkung

- Erdrutsch

- Schneedruck

- Lawinen

- Vulkanausbruch

- Ja, alle Klauseln, die für Sie wichtig sind, sind Bestandteil Ihres Vertrages. Für Sie ist alles in Ordnung. Sie müssen sich nicht die Mühe machen, neue Angebote einzuholen. Ausnahme: Sie möchten prüfen, ob Sie auch preisgünstig versichert sind. Dann geht es weiter mit Schritt 5.

- Nein, nicht alle Klauseln, die für Sie wichtig sind, sind auch Bestandteil Ihres Vertrages. Holen Sie bei Ihrem aktuellen Versicherer ein Angebot ein. Hier hilft Ihnen dieses Musterschreiben. Für Sie geht es weiter mit Schritt 4.

Schritt 4: Holen Sie ein Angebot von Ihrem Versicherer ein

Für ein Angebot wenden Sie sich an Ihren Versicherungsvermittler oder senden Sie unser Musterschreiben aus dem Anhang direkt an Ihre Versicherungsgesellschaft.

- Der Versicherer macht Ihnen ein Angebot, das Sie annehmen werden. Für Sie ist alles in Ordnung und Sie müssen sich nicht die Mühe machen, neue Angebote einzuholen.

- In dem Angebot sind nicht alle Klauseln drin, die Ihnen wichtig sind. Für Sie geht es weiter mit Schritt 5.

Schritt 5: Holen Sie Angebote von einem oder mehreren Versicherern ein

Ihr aktueller Versicherer macht Ihnen kein oder nur ein unzureichendes Angebot? Holen Sie bei einem oder mehreren Anbietern ein neues Angebot ein. Nutzen Sie hierfür unser Musterschreiben.

Die Grafik können Sie in voller Auflösung als PDF herunterladen.